Pubblichiamo questa settimana la seconda parte dell'articolo di Zhu Haibin sul sistema bancario ombra cinese. La prima parte dell'articolo, pubblicata la scorsa settimana e' consultabile qui.

Quali sono i rischi del sistema bancario ombra cinese?

In Cina, il sistema bancario ombra (più precisamente “capitali finanziari non bancari”) emerse inizialmente in un contesto in cui i progressi della riforma finanziaria erano ancora lenti. Lo fece sotto forma di innovazione, e quindi può essere interpretato come elemento di un sistema a doppio binario che fa parte della riforma del sistema finanziario. Ad esempio, i trust e i prodotti di gestione patrimoniale si sono affermati principalmente per evitare il controllo esercitato sui tassi di interesse bancari. I prestiti fiduciari hanno svolto un compito complementare al credito bancario, presentando tassi di interesse con un grado di mercatizzazione molto più elevato di quelli concessi dalle banche. Allo stesso modo, i prodotti di gestione patrimoniale sono emersi come innovazioni finanziarie in risposta al controllo esercitato sui tassi di interesse dei depositi, riflettendo meglio livelli di interesse di mercato.

Nonostante il sistema bancario ombra presenti anche questi aspetti positivi, bisogna però valutare con attenzione i vari rischi emersi nel corso della sua rapida espansione. La recente carenza di denaro ha per la prima volta messo a nudo i rischi di liquidità delle attività bancarie non tradizionali. Prendendo ad esempio i prodotti di gestione patrimoniale, il modo in cui vengono concessi prestiti di breve termine è del tutto simile a quello adottato dalle banche. Tuttavia, la gestione di tali prodotti finanziari non prevede gli stessi requisiti (tra cui la riserva frazionaria) per prevenire i rischi; viene così a crearsi il fenomeno conosciuto come “maturity mismatch” (disallineamento delle scadenze). La recente impennata dei tassi di interesse interbancari di breve termine ha rappresentato un campanello d'allarme per quelle banche di piccole e medie dimensioni che fanno affidamento sui capitali a basso costo di questo mercato per colmare gap di breve periodo [come conseguenza del maturity mismatch].

Un altro problema legato ai prodotti di gestione finanziaria è: le banche, quando un investimento fallisce, sono disposte a intervenire con de risarcimenti a compensazione dei prodotti finanziari venduti? Da un punto di vista legale questo potrebbe non sembrare un vero problema, poiché la maggior parte dei prodotti di gestione patrimoniale non sono garantiti. Tuttavia, nonostante il tasso di rendimento di questi prodotti finanziari sia superiore solo di circa un punto percentuale rispetto al tasso di interesse dei depositi bancari, gli investitori ne sono fortemente attratti. Questo perché, evidentemente, non credono affatto alla clausola dell'assunzione di responsabilità [presente] nei contratti. Quando un investimento fallisce, gli investitori rivendono [i prodotti precedentemente acquistati] senza farsi troppi scrupoli o richiedono un risarcimento alle banche apportando varie argomentazioni, come la scarsa diffusione di informazioni.

Sia per motivi di natura politica - considerata la priorità data alla stabilità - sia per salvaguardare la propria immagine, è difficile che le banche cinesi non si assumano la responsabilità in caso di fallimento dei prodotti di gestione patrimoniale. Per quel che concerne il loro modo di operare, è difficile però che, nell'attuale contesto finanziario altamente competitivo, le banche siano disposte a rivelare informazioni complete e ad indicare i rischi connessi a questo tipo di investimenti (in realtà, in molti casi le stesse banche non li conoscono in maniera precisa). Questo perché se le banche indicassero i rischi, gli investitori individuali non sarebbero probabilmente interessati a tali prodotti. Dopo tutto, fino ad ora non si è verificato un vero e proprio default dei prodotti di gestione patrimoniale e, nei pochi casi di fallimento degli investimenti, le banche ed i governi locali sono prontamente intervenuti per garantire i regolari pagamenti.

Per quel che riguarda il flusso del credito, il sistema bancario ombra va nella direzione di coloro che necessitano di prestiti ma che, per ragioni regolamentari, non hanno accesso ai capitali del sistema bancario, come ad esempio le piattaforme di finanziamento dei governi locali e gli imprenditori del settore immobiliare (si tratta di fatto di arbitraggio regolamentare).

Per questo motivo, se le autorità di regolamentazione ritengono che il sistema bancario ombra non presenti rischi sistemici, le politiche restrittive degli ultimi anni atte ad indirizzare i prestiti all’interno del sistema bancario risultano alquanto contraddittorie.

In che modo risolvere i rischi del sistema bancario ombra?

Per risolvere i rischi sistemici attuali, da una parte è necessario un intervento sullo stesso sistema bancario ombra, dall'altro bisogna promuovere la liberalizzazione dei tassi d'interesse. I capitali finanziari non bancari della Cina (ad eccezione dei fondi privati) sono tutti soggetti ad un certo grado di regolamentazione. Tuttavia, i requisiti regolamentari, specialmente quelli relativi alla gestione dei rischi, sono di gran lunga in ritardo rispetto allo sviluppo dei mercati. Le autorità devono in primo luogo prendere in considerazione misure per aumentare la trasparenza delle attività finanziarie e innalzare i requisiti di gestione dei rischi. Inoltre, per quel che concerne lo sviluppo dei mercati, è necessario permettere il default dei prodotti. L'intervento non appropriato dei governi locali può, infatti, solo indebolire i meccanismi di autoregolazione dei mercati e aggravare il problema degli azzardi morali da parte degli investitori. Un prodotto d'investimento che non può andare in default può solo incentivare operazioni di arbitraggio sui mercati senza rischi, incrementando di fatto i rischi sistemici del sistema finanziario.

Inoltre, la liberalizzazione dei tassi d'interesse favorirebbe l’eliminazione di alcuni dei rischi sistemici attualmente presenti nel sistema bancario ombra. Tale liberalizzazione include non solo l'abolizione dei controlli sui tassi d'interesse, ma anche l'abolizione dei limiti imposti al credito e del controllo sulla sua allocazione. Se questi obiettivi saranno realizzati, una parte delle attività del sistema bancario ombra - come la cooperazione tra le banche e le società fiduciarie, le società impegnate nei servizi di sicurezza e con le compagnie assicurative - non avranno più motivo di esistere e le operazioni di arbitraggio finanziario in cui sono coinvolte, con relativi rischi annessi, saranno fondamentalmente eliminati.

Tuttavia, prestare attenzione e risolvere i rischi non significa che bisogna sopprimere il sistema bancario ombra, così come liberalizzare completamente i tassi d'interesse non vuol dire che bisogna impedire le attività del sistema bancario ombra. Al contrario, promuovere la riforma del sistema finanziario ed aumentarne il grado di liberalizzazione implica che i capitali finanziari non bancari avranno uno spazio d'azione ancora più vasto. Contemporaneamente potrebbero verificarsi dei cambiamenti sia nei modelli sia nelle forme di business (ad esempio la specializzazione della gestione degli asset e di quella patrimoniale, oltre ad una loro connessione diretta con i mercati dei capitali). Naturalmente, è sempre possibile che si verifichino nuove operazioni di arbitraggio regolamentare, così come nuovi rischi sistemici specifici. In questo senso, bisognerà continuare a monitorare con attenzione il sistema bancario ombra.

Tradotto da

Piero Cellarossi, 17 Settembre 2013

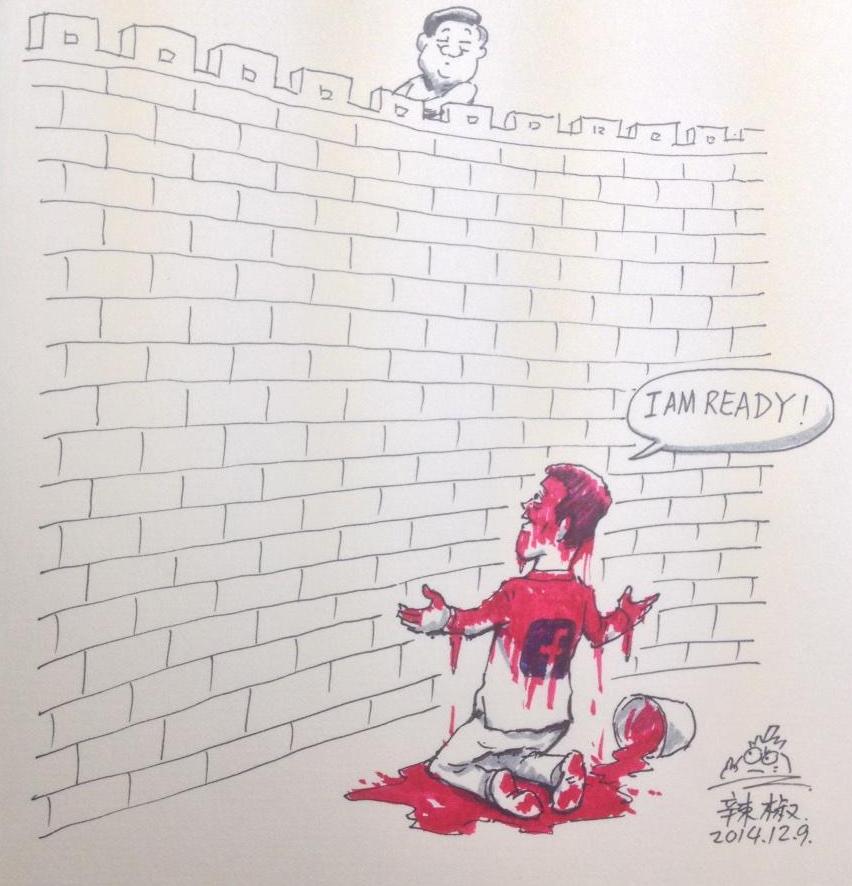

Vignette

Vignette dal web cinese

Fotografie

In cortile

di zai_jie_tou ( 在_街_头 )Zai Jie Tou: la Cina va fotografata dal basso, o meglio dalla strada

Il Carattere della settimana

BIAS Pi San 皮三

di Huang Jingyuan ( 黄静远 )Huang Jingyuan e l’arte contemporanea: cartoline da Caochangdi

Traduzioni

I cinesi si curano all’estero #2

di Stampa cinese ( 报章杂志 )

I cinesi si curano all’estero

di Stampa cinese ( 报章杂志 )Sul divano

Da seguire