In previsione di alti ritorni, molti investitori cinesi hanno puntato su imprese che si sono poi rivelate fallimentari. Fino a poco tempo fa, il governo (cioè il credito di Stato) ci metteva una pezza e chiunque poteva agire spregiudicatamente, sicuro poi di essere salvato in caso di indebitamento non esigibile. Ora, anche in Cina, la musica sta forse cambiando: la novità è che si può fallire.

Gli investitori in prodotti fiduciari probabilmente non stanno facendo sonni tranquilli: in previsione di elevati profitti, i mutuatari si sono infatti esposti ad alti tassi di indebitamento senza un'adeguata valutazione dei rischi. Così poi sono stati costretti a indebitarsi nuovamente.

Il China Business Journal, il 26 aprile, ha riportato che il tira e molla circa il possibile salvataggio dell'indebitamento da un miliardo di Rmb del trust Jilin, legato al settore minerario, era ancora in atto. Date le difficoltà del Gruppo Link Sun, non è stato possibile garantire gli interessi dovuti ai creditori. Le prime tre istituzioni creditrici sono la National Development Bank (con 4,51 miliardi di Rmb), la Rural Credit Co-operatives of Shanxi (4,15 miliardi di Rmb) e la China Huarong Asset Management Company (1,99 miliardi di Rmb). Oltre a questi, il Gruppo Link Sun ha contratto debiti anche con investitori privati per alcune decine di miliardi, portando il proprio debito complessivo a oltre 30 miliardi di Rmb - senza contare gli interessi dovuti agli investitori di prodotti fiduciari.

Chi all'inizio di quest’anno – subito dopo la crisi del prodotto fiduciario “Credit Equals Gold #1” della China Credit Trust - ha investito nel “Credit Equals Gold #2” si ritroverà nuovamente in una situazione analoga. Il prodotto - lanciato il 26 luglio 2011 per un valore complessivo di 1,3 miliardi di Rmb - il 25 luglio di quest’anno arriverà a maturazione, con un tasso di rendimento annuale previsto del 10,5 per cento. L’emittente [dell'obbligazione], lo Shanxi New-north Group Co. Ltd., non paga gli interessi dovuti da tre trimestri consecutivi, compreso il primo trimestre di quest’anno.

I campanelli d'allarme sono già suonati: l’emissione di liquidità è stata sottoposta a un rigido controllo; ciò ha, a sua volta, impedito ai fondi privati di entrare nell’economia reale e creare ricchezza, attraverso finanziamenti diretti. Il vento comincia a soffiare più forte, prima dell'arrivo della tempesta.

Il sito wallstreetcn.com, sulla base dei dati riportati dai media e dai broker, ha stimato che nel 2014 circa 7966 prodotti fiduciari arriveranno a maturazione, per un valore complessivo di 907,1 miliardi di Rmb. Compresi gli interessi, il totale ammonta a circa mille miliardi di Rmb. Quest’anno, 12 di questi prodotti sono ad elevato rischio di default; gran parte di essi sono legati al settore del carbone. La maggior parte delle imprese investitrici si concentra, inoltre, in un’area ben precisa: la provincia dello Shanxi. Altri prodotti sono, invece, legati ai metalli non ferrosi, come il “Nonggeshan Lead-Zinc project” della China Credit Trust. Nelle statistiche non figurano i principali prodotti trust del settore immobiliare. Quest’anno nel mercato immobiliare si è verificata, infatti, una grande frattura: parte dei prezzi hanno subito una contrazione. È quindi possibile prevedere che non ci saranno acquirenti per i trust del settore immobiliare, soprattutto per via degli elevati costi di finanziamento e di quelli per l’acquisto dei terreni nelle città di terza e quarta fascia.

I dati delle banche d’investimento straniere sono ancora più spaventosi. Il Wall Street Journal ha riportato che quest’anno i prodotti fiduciari che arriveranno a maturazione ammonteranno a 420 miliardi di dollari. Nomura stima che il picco delle scadenze si verificherà nel terzo trimestre. In quel periodo, mille miliardi di Rmb (pari a circa 160 miliardi di dollari) di prodotti fiduciari arriveranno a maturazione, superando il valore di quelli del primo trimestre.

Quest’anno a rischiare enormi perdite è soprattutto chi ha investito nel settore del credito privato informale, che è contraddistinto da tassi di usura; in fondi trust di settori ciclici; in obbligazioni di imprese parzialmente private; e chi è stato truffato, ritrovandosi a sua insaputa nel mercato illegale dei metalli preziosi.

Gli investitori sperano che si ripeta quella che, in passato, è sempre stata la consuetudine, ossia che queste obbligazioni siano acquistate da altre istituzioni finanziarie o che venga avviata una ristrutturazione finanziaria delle società coinvolte. In questo modo vedrebbero pagati gli interessi maturati e rimborsati i capitali investiti inizialmente.

Questa è però una mera illusione. La politica monetaria della Cina ha già subito cambiamenti drastici, di pari passo con gli aggiustamenti strutturali dell'economia. Alcune imprese dei settori a rischio sono destinate a non superare il lungo inverno rigido. Ciò implica che chi prende un impegno finanziario rischia, nel lungo periodo, una svalutazione del capitale, con possibile crollo del proprio bilancio. Il motivo per cui, in precedenza, c’era la volontà di anticipare denaro e ristrutturare le società è legato al fatto che si poteva “buttare giù il muro orientale, per riparare quello occidentale” [ossia, era sempre possibile trovare capitali da qualche parte per abbattere i rischi finanziari; ndt]. Ora però “nel muro orientale non è rimasto più nemmeno un mattone”. L’emissione di obbligazioni e trust è sempre più problematica: né i governi locali - le cui entrate finanziarie dipendono dal governo centrale -, né le banche - sempre più ansiose di rifinanziare la crescente percentuale di crediti inesigibili - hanno la possibilità di scegliere di fare la parte di moderni “Lei Feng”, sacrificandosi per il popolo.

Saranno quindi gli investitori a dover far fronte a tutte le perdite? Da un punto di vista teorico, si. Su tutti i contratti dei prodotti fiduciari è scritto chiaramente che non viene garantito né il capitale iniziale, né un profitto. Questa è la legge che regolamenta i trust. Ogni volta che viene proposto un prodotto fiduciario, può capitare che alcuni venditori forniscano descrizioni stravaganti, o che lascino intendere, attraverso i manager che gestiscono i fondi delle banche, che ci siano garanzie e alti profitti. Sfortunatamente, però, i consigli dati dai manager o le trovate usate per promuovere certi prodotti non costituiscono prova legale per ottenere un eventuale rimborso. È necessario comprendere bene questo punto: la fiducia nel mercato finanziario cinese sarà costruita a prezzo di numerose vittime tra gli investitori privati, esattamente come la consapevolezza che “ci sono dei rischi nel mercato azionario” è nata dalle ripetute perdite degli investitori ordinari.

Ma, nei confronti di quelle che sono inequivocabilmente delle truffe, le autorità competenti non devono assolutamente rimanere a guardare. Un contratto raggiunto con l’inganno è un contratto che non ha validità.

In alcuni casi i finanziatori dei trust usano beni ipotecati più volte come garanzia; altre volte, i finanziatori trasferiscono premeditatamente beni mettendo in atto truffe finanziarie. In altri casi, ci sono invece vere e proprie prove - come registrazioni audio prese di nascosto – che rivelano pratiche scorrette e ingannevoli nei confronti degli investitori. Quanto sopra menzionato costituisce truffa e le eventuali perdite non devono essere nella maniera più assoluta pagate da chi le subisce. Al contrario, saranno i fautori a dover pagare dei costi ancora più elevati; questo, al fine di incentivare i professionisti onesti. Bisogna punire severamente i trasgressori con gli strumenti dell'economia. Queste sono le fondamenta di una diffusa fiducia nel sistema finanziario.

In ogni caso, per quel che riguarda i piccoli e medi investitori, bisogna tenere a mente che rischi e profitti vanno sempre di pari passo e che i soldi non cadono mai dal cielo. Specialmente in un mercato con regole imperfette e fondamentalmente disonesto, se il piccolo investitore è avido, diventa carne da macello.

Tradotto da

Piero Cellarosi, 20 Maggio 2014

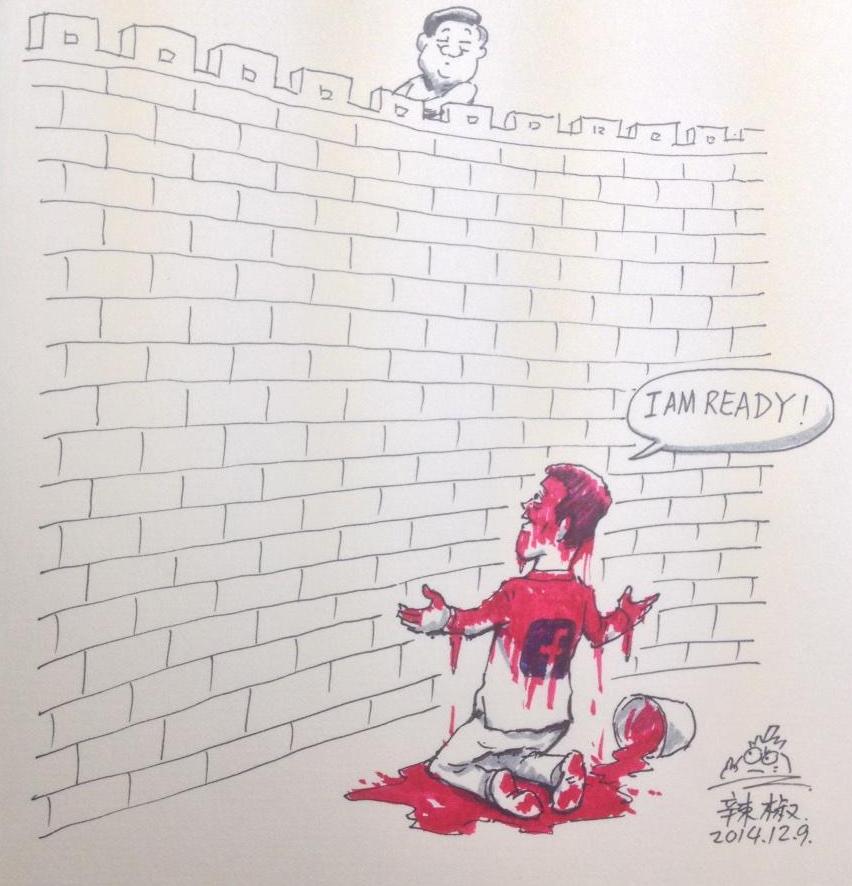

Vignette

Vignette dal web cinese

Fotografie

In cortile

di zai_jie_tou ( 在_街_头 )Zai Jie Tou: la Cina va fotografata dal basso, o meglio dalla strada

Il Carattere della settimana

BIAS Pi San 皮三

di Huang Jingyuan ( 黄静远 )Huang Jingyuan e l’arte contemporanea: cartoline da Caochangdi

Traduzioni

I cinesi si curano all’estero #2

di Stampa cinese ( 报章杂志 )

I cinesi si curano all’estero

di Stampa cinese ( 报章杂志 )Sul divano

Da seguire