Gli effetti di un Rmb agganciato al dollaro e della eccessiva quantità di debito americano detenuto dalla Cina si ripercuotono in maniera devastante sull’economia cinese. Secondo Xiang Songzuo, sono infatti all’origine degli investimenti speculativi, che creano a loro volta bolle nei mercati del paese, la riduzione del potere d’acquisto dei cittadini e, fatto forse ancora più grave, rendono di fatto impossibile una politica monetaria indipendente da parte della Banca centrale cinese.

Negli ultimi anni, la "americanizzazione" del Rmb è stata un argomento a cui la gente ha prestato una grande attenzione. Per "americanizzazione" si intende che la politica monetaria e l'offerta di moneta del paese subiscono fortemente l'influenza del dollaro e delle scelte della Federal Reserve, con conseguente perdita di indipendenza - parziale o totale - della Cina. Il motivo principale per cui la gente si interessa all'americanizzazione del Rmb è che provoca lo strano fenomeno di un "Rmb che si apprezza all'estero, ma che si svaluta nel mercato domestico", influenzando profondamente il potere d'acquisto della gente comune.

Il punto cruciale di questo problema è che l'apprezzamento unilaterale di lungo periodo del Rmb: sul lungo periodo, si prevede che questo apprezzamento unilaterale persista. A partire dal 21 luglio 2005, il Rmb ha guadagnato sul dollaro, come valore nominale, ben oltre il 35 per cento. Sebbene il cambio del Rmb sia in teoria agganciato ad una serie di monete, di fatto è principalmente agganciato alla divisa Usa. Il problema di fondo è che l'apprezzamento unilaterale del Rmb, e soprattuto la previsione di apprezzamento sul lungo periodo, creano conseguenze gravi per l'economia del paese.

Per prima cosa, causano la rivalutazione dei prezzi degli immobili e la conseguente bolla del mercato. Dal 2005 al 2007, il prezzo degli immobili sul mercato azionario ha subito una crescita sconvolgente, tanto che gli investitori prevedevano con gioia che il mercato azionario potesse raggiungere un picco di 10000 punti. Ma i periodi d'oro non durano a lungo. Raggiunti i 6124 punti il mercato ha cominciato a scendere fino a raggiungere il suo minimo di circa 1600 punti, registrando una caduta superiore all'80 per cento. Sono trascorsi ormai 6 anni da allora, ma oggi l'indice di borsa non ha ancora raggiunto il 40 per cento di quello che fu il suo picco più alto.

Oltre alla bolla del mercato azionario, quasi tutti i mercati della Cina hanno fatto esperienza di una speculazione frenetica e delle conseguenti bolle. I motivi della formazione e dell'esplosione delle bolle sono senza dubbio complessi, ma l'afflusso di capitale speculativo stimolato dalle previsioni di apprezzamento, la rapida espansione della moneta di base nel mercato interno, i tassi d'interesse bassi - o addirittura negativi - sono tutte concause determinanti.

Secondo, il doppio spread del tasso di cambio e del tasso d'interesse ha stimolato operazioni di arbitraggio non rischiose, aggravando ulteriormente l'afflusso di capitale speculativo e rendendo ancora più forti le previsioni di apprezzamento unilaterale del Rmb. Con l'afflusso di capitale speculativo, si è registrata una espansione dell'offerta monetaria sul mercato interno, che ha peggiorato la situazione dell'inflazione, costringendo la Banca Centrale ad alzare il tasso d'interesse per contenere l'inflazione. Alzando il tasso d'interesse è cresciuto però lo spread tra mercato interno e estero, con conseguente ampliamento delle opportunità di arbitraggio. L'afflusso di capitale speculativo è diventato sempre maggiore e sempre più rapido, rafforzando ulteriormente le previsioni di apprezzamento unilaterale.

Terzo, il doppio spread e le operazioni di arbitraggio non rischiose hanno inevitabilmente fatto sì che la base monetaria e la quantità di moneta offerta subissero l'influenza dei cosiddetti “fondi corrispettivi alla valuta estera” [in inglese “Funds outstanding for Foreign Exchange”, ossia il denaro che la Banca centrale cinese paga, ogni mese, alle istituzioni finanziarie - comprese le banche commerciali - in cambio della valuta estera che esse ricevono dai surplus commerciali, dagli investimenti stranieri e da altre fonti; ndt].

Dando uno sguardo a quanto accaduto a partire dal 2005, si riscontra - in particolare dopo il 2008 - una forte correlazione, quasi lineare, tra fondi corrispettivi alla valuta estera e quantità di liquidità secondaria (M2). [In pratica ne consegue che tali fondi provocano ulteriore inflazione; ndt]. L'enorme pacchetto di investimenti e le misure di stimolo monetario successive alla crisi finanziaria del 2008 hanno accresciuto ulteriormente il doppio spread e la quantità di operazioni di arbitraggio non rischiose, rafforzando indirettamente la relazione tra fondi corrispettivi alla valuta straniera e crescita della M2.

Quarto, l'enorme quantità di riserve in valute straniere costituite dai fondi corrispettivi alla valuta estera, d'altra parte, non possono che essere superiori all'acquisizione del debito americano, riducendo i ritorni del debito Usa e il tasso d'interessi di lungo periodo. Il tasso d'interesse del dollaro è sempre più basso, cosicché lo spread con il Rmb è sempre più ampio. Ciò rende più vigorosa l'azione del capitale speculativo che, a sua volta, rafforza ulteriormente il meccanismo del doppio spread e dell'arbitraggio non rischioso.

Quinto, più il paese compra debito americano e più sarà difficile liberarsi dalla dipendenza dal debito Usa e dal dollaro. Più debito americano la Cina detiene e più diventa profonda la dipendenza nei confronti della moneta e del debito americani, rendendo una eventuale svendita di una grande quantità di debito americano assolutamente impossibile per la Cina. Questo perché tale iniziativa causerebbe, inevitabilmente, un notevole calo del valore del debito Usa e una violenta svalutazione del tasso di cambio del dollaro; naturalmente, chi ci perderebbe sarebbe chi detiene la maggior parte del debito americano.

Con il supporto dell'economia di scala e del cosiddetto "lock-in effect" [effetto che si verifica quando un prodotto è dominante sul mercato perché gode dei benefici di crescenti ritorni di scala; ndt] dei propri bond, il mercato del debito Usa finisce per essere un immenso "buco nero", che inghiotte e sbrana, senza tregua, le riserve in dollari accumulate dai governi stranieri.

Sesto, il principale beneficiario dell'apprezzamento del Rmb, del doppio spread e del meccanismo dell'arbitraggio è, guarda caso, il più grande stato debitore del mondo (gli Usa); mentre, chi potenzialmente potrebbe perderci di più è il più grande creditore (la Cina). Ciò che suscita le maggiori perplessità e rabbia è che, se il deficit e il debito americano continuassero a crescere a questa velocità e se la liquidità del dollaro continuasse a inondare il mondo, la Cina non potrebbe che acquistare grandi quantità di dollari, continuando ad accumulare riserva monetaria nella valuta statunitense. Tale riserva di dollari accumulata non potrebbe che essere trasferita, incrementando ulteriormente la parte di debito americano detenuta. Più il dollaro si svaluta, più la Cina dovrà accumulare il suo debito; più aumenta l'emissione di dollari, più aumenterà il debito americano detenuto dalla Cina. Più aumentano le riserve in dollari e il debito americano detenuto e più la liquidità nel mercato interno cinese diventerà eccessiva; e più l'indipendenza della politica monetaria della Banca centrale diventerà una mera illusione.

Tradotto da

Piero Cellarosi, 14 Gennaio 2014

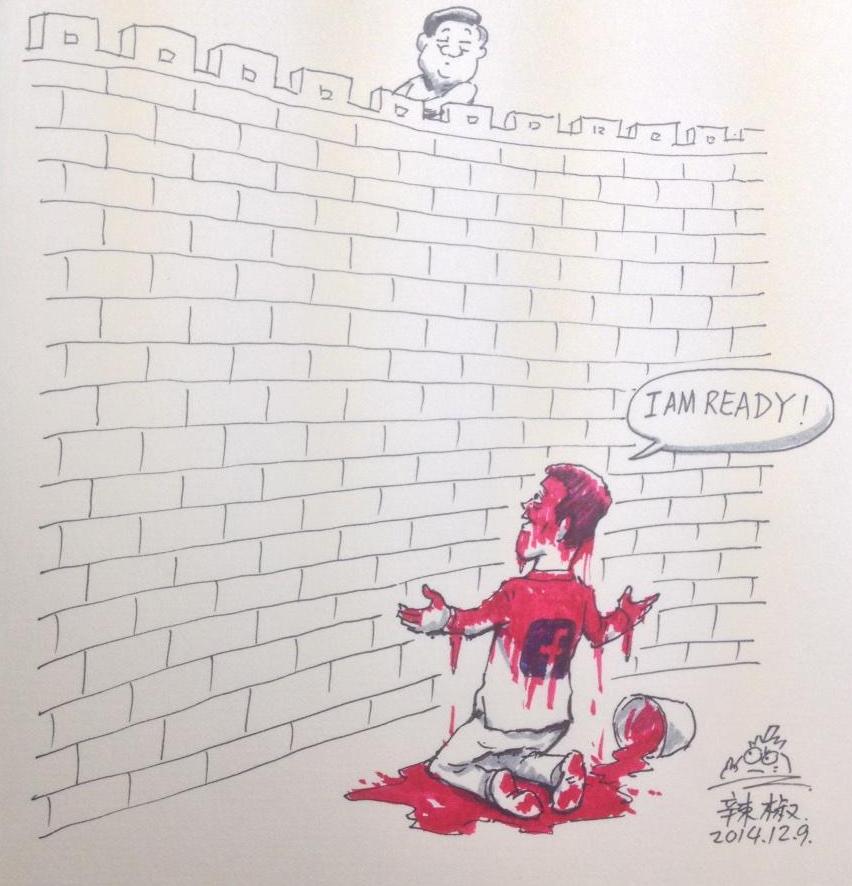

Vignette

Vignette dal web cinese

Fotografie

In cortile

di zai_jie_tou ( 在_街_头 )Zai Jie Tou: la Cina va fotografata dal basso, o meglio dalla strada

Il Carattere della settimana

BIAS Pi San 皮三

di Huang Jingyuan ( 黄静远 )Huang Jingyuan e l’arte contemporanea: cartoline da Caochangdi

Traduzioni

I cinesi si curano all’estero #2

di Stampa cinese ( 报章杂志 )

I cinesi si curano all’estero

di Stampa cinese ( 报章杂志 )Sul divano

Da seguire