In seguito ad alcune modifiche nelle operazioni della Banca centrale cinese che lasciano intravedere segnali di una stretta monetaria, Liu Ligang analizza lo stato dell'attuale politica monetaria cinese ed i fattori che ne influenzano l'orientamento.

La Banca centrale ha ricominciato la scorsa settimana a comprare titoli e a ritirare dal mercato aperto una liquidità di 910 miliardi di yuan. Riteniamo che questo sia un segnale importante che indica una stretta nella politica monetaria della Cina. A causare il cambio di direzione della politica un ingente flusso di capitali, l’inflazione - che ha ripreso a salire - ed il rimbalzo dei prezzi delle case.

Attualmente è ancora troppo presto per parlare di innalzamento dei tassi d’interesse, ma riteniamo sia doveroso seguire da vicino i tassi di interesse overnight e i pronti contro termine a sette giorni, per capire le intenzioni [in termini di] politica [monetaria] della banca centrale.

Dato che la politica monetaria attuale è complessivamente in linea con i fondamentali [le informazioni qualitative e quantitative che delineano il benessere economico e servono di conseguenza a valutare finanziariament una società, un pacchetto azionario, una valuta, ndr] manteniamo lo stesso punto di vista che avevamo in precedenza, ritenendo che la Banca centrale non potrà aumentare i tassi d’interesse nella prima metà dell’anno.

La banca centrale di Cina la scorsa settimana ha condotto operazioni di acquisto di titoli sul mercato aperto, questa è la prima volta da luglio dello scorso anno; i capitali maturati sul mercato aperto hanno raggiunto, nel frattempo, gli 860 miliardi di yuan. La banca centrale, martedì e giovedì, ha condotto due operazioni separate pronti contro termine, rispettivamente, a 28 giorni da 40 miliardi di yuan e a 91 giorni da 10 miliardi di yuan. Nel corso dell’intera settimana la banca centrale ha complessivamente ritirato dal mercato aperto 910 miliardi di yuan. […], sembra che la banca centrale abbia invertito le operazioni di immissione di liquidità iniziate nel secondo trimestre del 2012; di fatto, a partire dalla prima settimana dopo il capodanno cinese, la banca centrale ha ritirato tutta la liquidità immessa nel mercato aperto in precedenza. Dato che le operazioni sul mercato aperto cominciano a svolgere un ruolo importante all’interno della politica monetaria della banca centrale, crediamo che il mercato debba fare un'attenta analisi dei segnali che arrivano da queste operazioni.

Fattori che influenzano l’orientamento della politica monetaria

Siamo convinti che siano stati i seguenti fattori a spingere la banca centrale a modificare l’orientamento della sua politica.

Prima di tutto, a partire dal quarto trimestre dello scorso anno, in Cina ha iniziato a verificarsi nuovamente un flusso di capitali, fenomeno verificabile osservando le fluttuazioni dei “fondi straordinari per la valuta estera” [funds outstanding for foreign exchange, fondi equivalenti in rmb messi in circolazione dalla banca centrale per compensare l’acquisizione di valuta estera], che ha aumentato di molto la liquidità del mercato. Tali fondi, a dicembre dello scorso anno, sono incrementati di 134,6 miliardi di yuan, mentre a novembre erano scesi di 73,6 miliardi.

Inoltre, in base a quanto riportato dai media, a gennaio hanno avuto un ulteriore incremento che dovrebbe essere superiore ai 400 miliardi di yuan. Complessivamente, i fondi straordinari per la valuta estera messi in circolazione dalla Cina sono cresciuti di 494 miliardi di yuan; sono quindi di gran lunga inferiori ai 2,8 mila miliardi di yuan del 2010, il che si traduce in una riduzione della liquidità complessiva presente sul mercato. Di conseguenza, i tassi d’interesse hanno subito una forte impennata. Date le circostanze, la banca centrale ha condotto operazioni di acquisto su larga scala di pronti contro termine, per immettere nuova liquidità nel mercato. Ciononostante, a causa dei flussi di capitale nuovamente verificatisi nel corso degli ultimi due mesi, con l’inflazione che ha ripreso nel contempo a salire, la banca centrale ha iniziato ad adottare operazioni di politica monetaria più caute, inviando ai mercati un ulteriore segnale che preannuncia una possibile stretta monetaria.

In secondo luogo, facendo un paragone con gli anni passati, i tassi d’interesse di mercato prima del capodanno cinese di quest’anno si sono mantenuti su livelli relativamente stabili. […] Osservando i tassi d’interesse dei pronti contro termine a sette giorni degli ultimi tre anni, si nota che hanno subito, nel periodo del capodanno cinese, forti impennate sia nel 2011 sia nel 2012, mentre quest’anno sono rimasti relativamente stabili. Ciò significa che la liquidità dei mercati è minore di quanto si possa immaginare ed è possibile che anche questo abbia stimolato un atteggiamento più cauto da parte della banca centrale.

Terzo, si prevede che l’inflazione torni a salire, così come i prezzi delle case. Poiché quest’anno il capodanno è caduto a febbraio, mentre lo scorso anno a gennaio, il tasso d’inflazione di gennaio di quest’anno è calato. Tuttavia guardando gli indici a catena, l’inflazione aveva già iniziato a salire in maniera chiara, principalmente per via della spinta dei prezzi dei generi alimentari. Osservando in particolare i prezzi di questi ultimi, l’indice aggregato dei prezzi di generi alimentari ha raggiunto il livello massimo mai registrato. Inoltre, il tasso d’inflazione dell’indice dei prezzi per i produttori (PPI) ha già toccato il suo livello minimo e sta risalendo. Di pari passo con il gap nella produzione, che si è gradualmente ridotto fino a ribaltarsi, anche [i prezzi delle] materie prime ed i salari sono aumentati, rendendo sempre più evidente la pressione dell’inflazione. Di fatto, nell’ultimo report trimestrale sulla politica monetaria, la banca centrale ha già espresso la sua preoccupazione per l’inflazione e dichiarato che il considerevole alleggerimento quantitativo di Stati Uniti e Giappone avrebbe potuto far salire il prezzo di molti beni a livello internazionale e provocare nuove fluttuazioni nel flusso di capitali.

Contemporaneamente, nella seconda metà del 2012 il settore immobiliare cinese si è riscaldato: il prezzo delle case in 70 importanti città è salito costantemente negli ultimi sei mesi. A partire dal terzo trimestre dello scorso anno anche il volume d’affari del settore immobiliare è cresciuto in maniera costante. Questa situazione non solo evidenzia che la Cina rischia nuovamente una bolla immobiliare, ma non permette nemmeno alla banca centrale di condurre una politica di allentamento monetario.

Lo stato della politica monetaria attuale è approssimativamente conforme alla domanda

[…] sulla base della regola di McCallum, riteniamo che lo stato della politica monetaria attuale della Cina sia fondamentalmente conforme alla domanda. Facendo una previsione per il 2013, supponendo che gli obiettivi di crescita economica e di inflazione rimangano gli stessi dello scorso anno, il livello di crescita dell’offerta complessiva di moneta dovrebbe mantenersi intorno al 13 per cento. Tuttavia, la crescita della M2 [liquidità secondaria, ndr] a gennaio ha già raggiunto il 15,9 per cento, di molto superiore al valore predetto dalla regola di McCallum. Inoltre, anche i dati complessivi dei nuovi crediti e dei capitali finanziari in circolazione a gennaio sono stati di gran lunga superiori alle previsioni del mercato, indicando che la domanda di credito è molto vigorosa. Oltre a ciò, i primi dati di febbraio indicano che i nuovi crediti del mese potrebbero superare gli 800 miliardi di yuan: anche questo dato è superiore ai livelli dello stesso periodo dello scorso anno. Inoltre, il moltiplicatore monetario [il rapporto tra l'offerta di moneta e la base monetaria esistenti in un determinato momento nel sistema economico, ndr] in un periodo di crescita economica è piuttosto elevato, di conseguenza la banca centrale dovrà raffreddare la crescita del credito.

Ciononostante, è ancora troppo presto per parlare di innalzamento dei tassi d’interesse.

I dati dell’economia reale hanno mostrato, a partire dal quarto trimestre dello scorso anno, che l’economia è sulla via della ripresa, ma rimane ancora debole. Per questo, la Cina è ancora lontana dall’innalzare i tassi d’interesse. Inoltre, dato che la banca centrale sta promuovendo la mercatizzazione dei tassi d’interesse, se adottasse tassi di riferimento per aggiustare le politiche, si creerebbe una incertezza maggiore.

Considerato che la banca centrale da più importanza alle operazioni in mercato aperto, riteniamo che i pronti contro termine, così come i titoli della banca centrale, svolgeranno un ruolo sempre più importante nell’ambito di politiche di allentamento monetario. Ciò ridurrà inoltre la necessità di effettuare aggiustamenti del rapporto di riserva obbligatoria e dei tassi d’interesse. Se le operazioni di politica monetaria tradizionale saranno sempre meno usate in futuro e, contemporaneamente, la banca centrale inizierà ad adottare sempre di più tassi d’interesse di mercato di breve periodo per regolare le previsioni del mercato, allora diventerà sempre più di cruciale importanza osservare i cambiamenti dei tassi overnight e quelli dei pronti contro termine a sette giorni.

Tradotto da

Piero Cellarosi, 26 Marzo 2013

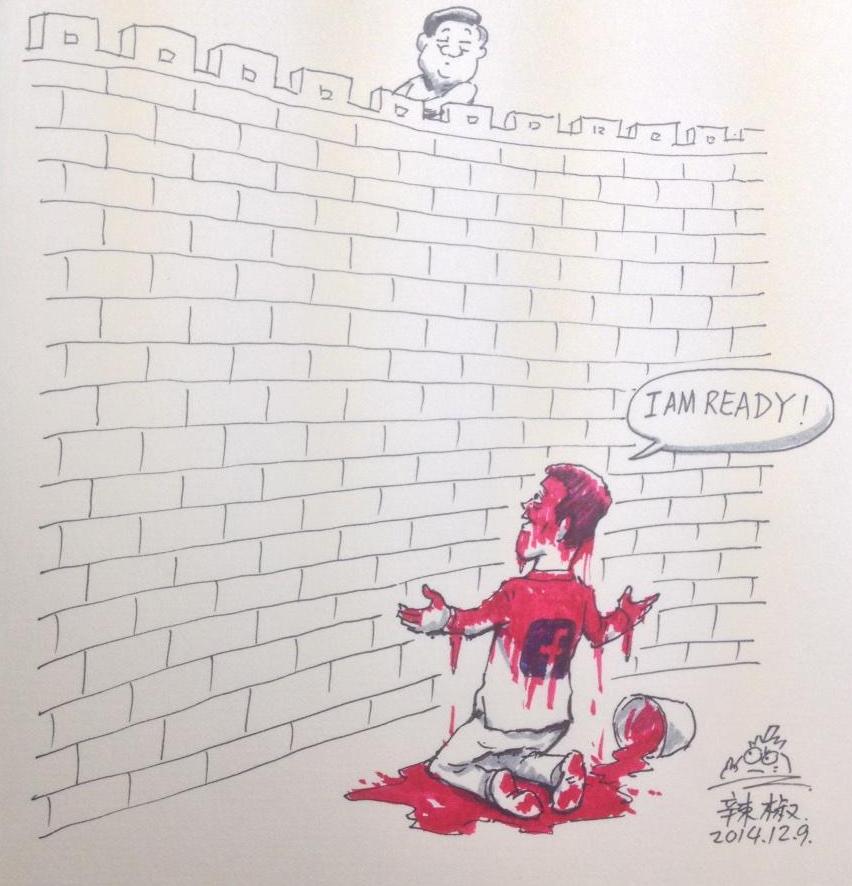

Vignette

Vignette dal web cinese

Fotografie

In cortile

di zai_jie_tou ( 在_街_头 )Zai Jie Tou: la Cina va fotografata dal basso, o meglio dalla strada

Il Carattere della settimana

BIAS Pi San 皮三

di Huang Jingyuan ( 黄静远 )Huang Jingyuan e l’arte contemporanea: cartoline da Caochangdi

Traduzioni

I cinesi si curano all’estero #2

di Stampa cinese ( 报章杂志 )

I cinesi si curano all’estero

di Stampa cinese ( 报章杂志 )Sul divano

Da seguire