2012 Ott

02

La politica di stimolo fiscale non può risolvere tutti i problemi

财政刺激政策不能越俎代庖 di

Tao Dong ( 陶冬 )

Taglio dello spread, capitali privati, opportunità di investimento e riforme strutturali. Intervista del sito 21st Century a Tao Dong, CEO di Credit Suisse, che affronta diversi temi di attualità nel panorama economico e finanziario della Cina.

21st Century: Per due volte, dal mese di giugno, è stata annunciata la variazione del tasso di interesse sui depositi e i prestiti delle banche commerciali per promuovere ulteriormente la mercatizzazione del tasso d’interesse. Lei ritiene che ciò possa avere un ruolo importante nella stabilizzazione ed il rilancio dell’economia cinese?

Tao Dong: La politica cinese sui tassi d’interesse è sempre importante, ha un significato simbolico molto elevato, poiché evidenzia l’orientamento della linea politica. Negli ultimi due anni, la Banca di Cina ha fatto di tutto per non fare ricorso al tasso d’interesse, ma ha cercato di portare avanti le sue politiche attraverso la gestione delle linee di credito, tramite la variazione del rapporto di riserva obbligatoria e operazioni sul mercato aperto. In questi mesi, dato che l’economia ha iniziato a rallentare abbastanza velocemente, si è reso urgente un segnale dal forte valore simbolico, perciò la Banca di Cina ha tagliato per due volte, nell’arco di un mese, il tasso di interesse. Ritengo che questa decisione abbia un elevato valore simbolico, ma d’altra parte, probabilmente non darà grandi stimoli all’economia. Ciò che manca oggi alla Cina sono la fiducia degli investitori e le opportunità di investimento, non i soldi. Oggigiorno, in Cina, non è per via dell’alto costo del capitale che gli imprenditori non hanno intenzione di investire. Gli investimenti con capitali privati stentano a sopravvenire a causa del rapido deterioramento dell’ambiente in cui agiscono e del forte calo dei profitti. Questi sono problemi strutturali che difficilmente possono essere risolti da una politica monetaria anticiclica. Penso che il valore simbolico di un taglio del tasso d’interesse sia notevole, ma la Cina si trova ora nella trappola della liquidità. All’interno di un ambiente monetario estremo, ritengo che rilassare ulteriormente la politica monetaria possa avere solo una limitata funzione di stimolo per l’economia.

21st Century: La mercatizzazione del tasso d’interesse, la caduta dei prezzi delle case e altri fattori stanno ponendo grandi sfide allo sviluppo del settore bancario. Secondo lei, come dovrebbero farvi fronte le banche nazionali? Nel corso del processo di trasformazione delle attività a cosa è necessario porre maggiore attenzione?

Tao Dong: Per prima cosa, ritengo che la mercatizzazione del tasso d’interesse sia appena iniziata. Ciò che vediamo ora è che lo spread del tasso d’interesse di riferimento, su indicazione della Banca Centrale, presenta una riduzione precisa, ma lo spread reale delle banche non denota affatto tale riduzione. In futuro, penso che verranno adottate ulteriori misure di riduzione dello spread.

Tuttavia, il più importante fattore a base della notevole riduzione dei profitti delle banche va fatto risalire alla competizione. Quando un maggior numero di banche di piccole e medie dimensioni sono entrate nel mercato, queste non avevano una base di risparmi e, per attirare clienti, hanno potuto solo alzare gli interessi concessi. In quel momento, lo spread tra tassi di interesse sui depositi e sui prestiti dell’intero settore bancario poté ridursi sempre di più. Secondo me, il periodo migliore del settore bancario è già passato. Per una banca questo è inevitabile, quando nell’ambiente si verificano cambiamenti, i profitti di una banca possono presentare delle riduzioni, in molti posti del mondo si è verificato questo fenomeno dopo la mercatizzazione del tasso d’interesse. Le banche sono un prodotto intermedio all’interno di un’economia, loro di per sé non creano ricchezza. Tra loro, le imprese e i consumatori il gioco è a somma zero: più le banche guadagnano, più le tasche di imprese e consumatori si svuotano.

Per quel che riguarda le banche, ritengo che come prima cosa esse debbano accettare in maniera diretta i cambiamenti del contesto generale. Oggi lo spread della Cina non è normale. Quattrocento punti di spread non sono normali, sono una misura politica straordinaria che il governo ha implementato dieci anni fa, dopo che il settore bancario è stato messo in grave difficoltà dai debiti insoluti. Oggi, i profitti del settore bancario equivalgono a metà dei profitti dell’intera economia, non serve più aderire rigorosamente a quella misura politica. Ora che l’economia rallenta è necessario e indispensabile ridurre i profitti delle banche e arricchire cittadini ed imprese. Stando alle mie stime, trecento punti sarebbero abbastanza accettabili. Le banche devono prepararsi ad accettare il nuovo contesto, cercare di sopravvivere e svilupparsi al suo interno. In seconda analisi, in un periodo in cui l’economia rallenta, ritengo sia anche inevitabile il verificarsi, dannoso, dell’aumento del costo del capitale; fino ad ora abbiamo assistito solo all’inizio di questo fenomeno, prima o poi i crediti non performanti aumenteranno in quantità e dimensione. Terzo, il margine di profitto dei prodotti bancari derivati sui tassi d’interesse si ridurrà progressivamente e le banche dovranno sviluppare maggiormente l’attività di intermediazione. Ciò in parte già sta avvenendo. L’attività di intermediazione di molte banche rappresenta fino a metà dei loro profitti, tuttavia a una analisi più attenta, la maggior parte dell’attività di intermediazione è di fatto rappresentata da prodotti derivati sui tassi d’interesse precedentemente impacchettati. È quindi ancora necessario sviluppare concretamente i servizi di intermediazione ed estendere i profitti da essi derivanti, stabilizzando in questo modo gli introiti.

21st Century: Lei ha affermato che la Cina potrebbe cadere nella trappola della liquidità, data l’inefficacia della politica monetaria. Che tipo di misura potrebbe, secondo lei, far uscire l’economia cinese da questa difficile situazione?

Tao Dong: Ogni dieci anni si verifica in Cina un cambiamento strutturale abbastanza importante: a partire dalla riforma rurale degli inizi degli anni Ottanta, per arrivare all’istituzione delle zone economiche speciali dei primi anni Novanta, fino all’ingresso nel WTO all’inizio del nuovo millennio. Tutte queste sono riforme strutturali. Attraverso questi progressi strutturali è stato possibile aumentare la produttività e trainare la crescita economica.

Attualmente manca una riforma strutturale; è necessaria una svolta a livello di istituzioni che permetta di aumentare la produttività. Questa non può essere realizzata tramite la politica monetaria o fiscale. È necessario risolvere il problema istituzionale. Una svolta istituzionale presenterebbe diversi aspetti. Per prima cosa quello che riguarda l’accesso al settore dei servizi. Ci sono molti settori che producono elevati ed immediati livelli di profitto, devono aprirsi al capitale privato, è necessario rompere il monopolio. Il motivo per cui oggi le imprese private non investono non è che non vogliono, ma dipende dal fatto che l’impresa manifatturiera tradizionale, che permette loro di investire, non gli garantisce più profitti; è possibile solo liberalizzare nuovi settori. In questo modo è possibile creare opportunità di occupazione e si può trainare l’economia. Un altro aspetto è che tutti i settori monopolistici producono enormi profitti. Ritengo che rompendo i monopoli, sia possibile restituire parte dei profitti delle banche alla società, all’industria e ai consumatori.

21st Century: Che previsioni ha per il trend dell’economia cinese nel secondo semestre?

Tao Dong: Ritengo che nel secondo semestre di quest’anno l’economia cinese probabilmente si stabilizzerà, ma difficilmente si riprenderà. Fino ad ora ci sono segnali di stabilizzazione economica, ma le esportazioni ed il consumo presentano dei pericoli nascosti. Ancora più importante è il fatto che, senza riforme strutturali, fare affidamento sulla ritrovata stabilità risultante da misure anti-cicliche può solo preservare lo stato attuale delle cose, ma non permette affatto di realizzare progressi significativi. È possibile che la crescita economica arrivi a una percentuale compresa tra il 7,5% e l’8,5%, e forse sarà così per un certo numero di anni. Ma solo se vi saranno progressi a livello istituzionale, quando si verificheranno nuove percentuali di crescita, l’economia cinese potrà realmente cambiare.

D’ora in poi, l’andamento del CPI nell’arco dei dodici mesi potrà essere molto interessante. La pressione dell’apprezzamento delle materie prime in futuro non sarà più evidente, mentre la carenza di competenze capaci di aumentare il valore aggiunto dei prodotti da parte dei produttori, fatta eccezione per gli affitti e alcuni prodotti agricoli, fondamentalmente sarà una questione di minore rilevanza. Per quanto il CPI non sia ancora arrivato in una fase di deflazione, ritengo tuttavia che la Cina non debba più difendersi dall’inflazione ma dalla deflazione; in particolare, per quel che riguarda il grande crollo dei profitti delle imprese. Ciò che mi preoccupa di più sono gli investimenti nei beni durevoli. A tal proposito, in passato, si è verificato un calo considerevole. Di recente, il paese ha realizzato una serie di politiche, in particolare nell’ambito degli investimenti infrastrutturali e nei beni immobili, che hanno lasciato intravedere certamente segnali positivi. Ma, fino a che non si recupererà l’entusiasmo degli investimenti privati, non me la sento di essere troppo ottimista.

21st Century: Lei ha affermato che l’industria manifatturiera sta subendo una pressione deflattiva abbastanza importante, tuttavia c’è anche chi pensa che la Cina nel medio e nel lungo periodo sarà ancora soggetta a inflazione, in particolare dopo il cambio di leadership è probabile che si verifichi un surriscaldamento degli investimenti. Cosa ne pensa?

Tao Dong: Questo è un modo di pensare invariabile. Nel corso della storia sicuramente è accaduto che, dopo un cambio di leadership, la forza degli investimenti di un governo locale sia aumentata leggermente, anche io prevedo che gli investimenti nei beni durevoli nel prossimo anno subiranno un certo rilancio. Tuttavia, non bisogna dimenticare che la principale forza degli investimenti fino a ora è stata rappresentata da capitali diversi da quelli del governo. Gli investimenti che non sono governativi o delle imprese statali rappresentano il 62% degli investimenti complessivi in beni durevoli, se venissero a mancare gli investimenti privati, l’economia si troverebbe di certo in difficoltà. È possibile condurre occasionalmente, durante una crisi economica, la politica di stimolo fiscale del governo, però questa non può risolvere tutti i problemi; è necessario anche, allo stesso tempo, comprendere i rischi di lungo periodo di una eccessiva espansione della spesa pubblica. Quest’anno la politica monetaria è stata allentata di molto, ma questa è la prima volta, in sessantatre anni di Repubblica popolare, che l’allentamento della politica monetaria non ha causato un rilancio degli investimenti nell’economia reale. Per cui non è necessariamente corretto servirsi dell’esperienza della storia per giudicare l’andamento degli investimenti. Oggi in Cina non è vero che il credito delle banche sia troppo limitato, sono le imprese che non hanno interesse ad investire. Non sono le banche che non vogliono prestare, ma non trovano clienti di un certo livello. Temo che ciò non sia così facile da risolvere come tutti invece pensano.

Tradotto da

Piero Cellarosi, 02 Ottobre 2012

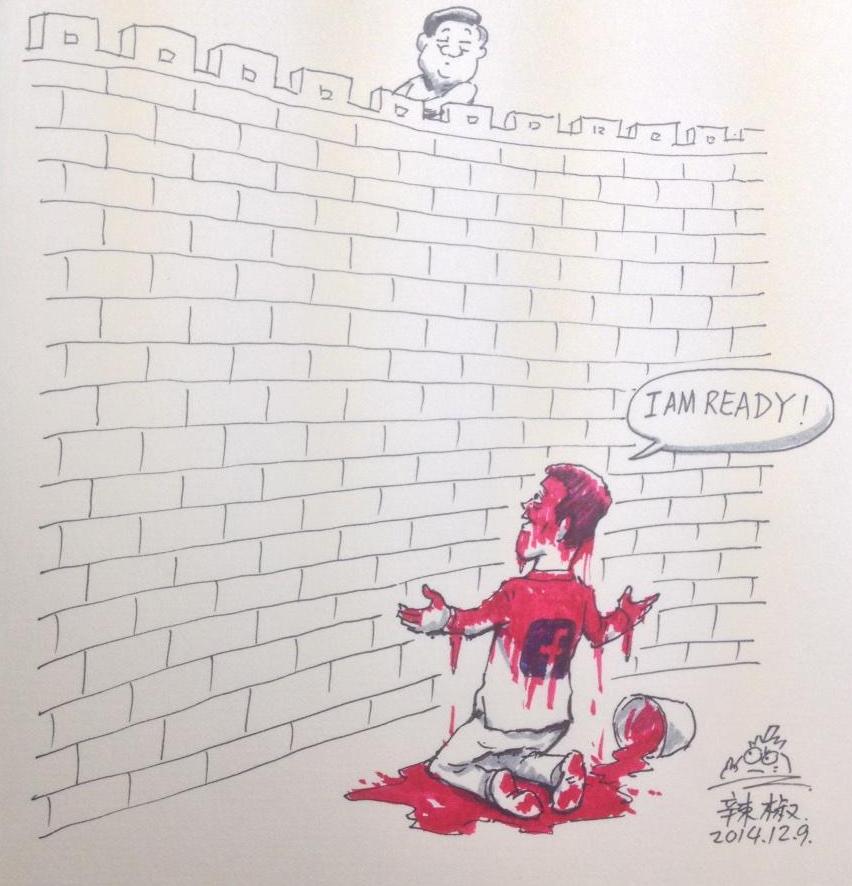

Vignette

Vignette dal web cinese

Fotografie

In cortile

di zai_jie_tou ( 在_街_头 )Zai Jie Tou: la Cina va fotografata dal basso, o meglio dalla strada

Il Carattere della settimana

BIAS Pi San 皮三

di Huang Jingyuan ( 黄静远 )Huang Jingyuan e l’arte contemporanea: cartoline da Caochangdi

Traduzioni

I cinesi si curano all’estero #2

di Stampa cinese ( 报章杂志 )

I cinesi si curano all’estero

di Stampa cinese ( 报章杂志 )Sul divano

Da seguire